货币政策、银行竞争力bob客户端下载与流动性创造

bob客户端下载本文基于2006-2014年中国112家商业银行的非平衡面板数据,采用系统广义矩估计方法,研究了中国货币政策、银行竞争力对流动性创造的影响,得出了以下结论:第一,不同货币政策工具对流动性创造的影响存在差异,基准利率、存款准备金货币政策工具对流动性创造是反向影响,而M2增长率与存款基准率对流动性创造则是正向影响;第二,中国商业银行“脆弱性渠道”存在,竞争力的加剧会减少流动性创造,按规模分类后发现银行竞争力的加剧会增加规模较大银行的流动性创造水平;第三,货币政策对不同类型银行的传导影响存在差异,存款准备金的提高会减少股份制和城市商业银行的流动性创造,增加其他类别银行的流动性创造。敬请阅读。

随着全球经济复苏步伐放缓,“分化”和“低效”日益成为当下各国央行货币政策的主旋律。目前,中国金融体系仍以信贷为主导,货币政策会通过信贷渠道影响商业银行的流动性创造。在经济全球化和金融一体化背景下,世界各国银行在同一平台上生存、发展,竞争愈发激烈,银行竞争力主要衡量了银行在边际成本之上制定价格的市场势力。商业银行根据自身竞争力水平制定相应的存利率,从而影响商业银行的信贷规模和流动性创造。因此,本文从商业银行流动性管理的角度出发,以流动性创造为研究对象,主要分析货币政策和银行竞争力这两个重要因素对中国商业银行流动性创造的影响,试图回答以下几个问题:第一,中国央行货币政策的操作究竟对流动性创造影响有多大,以及采用不同货币政策工具是否效果相同?第二,根据“脆弱性渠道理论”和“价格理论”,银行竞争力会对流动性创造产生不同方向的影响,但实证结果中银行竞争力是否会对流动性创造产生影响,以及何种方式影响?

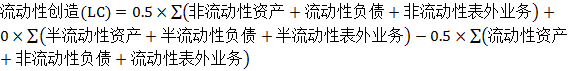

流动性创造是指银行通过吸收流动性相对较大的负债而发放流动差的资产,例如吸收短期的流动性存款,放出长期的非流动性,不仅为经济活动提供了融资,同时促进了经济主体之间的交易。多年来,银行流动性创造这一功能却被实证文献所忽视。直到伯杰和鲍曼(Berger & Bouwman,2009)提出了一种基于加权平均求和测算流动性创造的方法,这才引起了学术界的广泛关注,文中根据变现能力、交易成本和到期日将商业银行资产、负债、权益和表外业务划分为流动性、半流动性和非流动性三类,并对其赋权求和得到商业银行的流动性创造总量。

货币政策主要是通过银行信贷渠道对流动性创造产生影响,银行信贷渠道包括银行渠道与资产负债表渠道。国内外学者从理论和实证出证了货币政策的信贷渠道是存在的。伯南克和格特勒(Bernanke & Gertler,1992)、卡夏普和施泰因(Kashyap & Stein,2000)采用美国的宏观数据发现,紧缩的货币政策会显著减少银行信贷总额。随后,不同国家和地区的学者也给出了本国银行信贷渠道存在的证据,比如埃尔曼等人(Ehrmann et al.,2001)、卢皮亚等人(Loupias et al.,2001)、赫南多等人(Hernando et al.,2001)、沃姆斯和安德里亚斯(Worms & Andreas,2001)、阿尔法罗等人(Alfaro et al.,2003)等等。关于我国国内的研究中,董华平和干杏娣(2015)、方意、赵胜民和谢晓闻(2012)、朱新蓉和李虹含(2013)、张强、乔煜峰和张宝(2013)、刘晓欣和王飞(2013)、熊启跃和黄宪(2015)证明了我国货币政策信贷渠道的有效性。论证了货币政策影响流动性创造的传导渠道存在后,部分学者研究了货币政策与流动性创造之间的关系。阿查里雅和纳克维(Acharya & Naqvi,2012)从理论模型出发,论证了宽松的货币政策会带来过多的流动性创造。伯杰和鲍曼(Berger and Bouwman,2012)、劳奇等人(Rauch et al.,2011)分析了货币政策对美国银行流动性创造的影响,发现紧缩的货币政策会降低流动性创造。李明辉、孙莎和和刘莉亚(2014)、王周伟和王衡(2016)指出紧缩的货币政策降低了我国银行的流动性创造。

银行业务活动的全球化让对银行竞争力的讨论成为焦点,贝克等人(Beck et al.,2004)讨论了银行竞争力与信贷的关系,伯杰等人(Berger et al.,2009)、贝克等人(Beck et al.,2013)、方格科玛和威尔(Fungacova & Weill,2013)研究了银行竞争力对金融稳定的影响,切托雷利和甘贝拉(Cetorelli & Gambera,2001)、克莱森斯和莱文(Claessens & Laeven,2005)分析了银行竞争力对经济增长的影响。银行竞争力主要衡量了银行在边际成本之上制定价格的市场势力。商业银行根据自身竞争力水平制定相应的存价格,从而影响商业银行的信贷水平,进而作用于流动性创造。关于银行竞争力对流动性创造的影响存在两种对立的假设,根据“脆弱性渠道”(“Fragility Channel”)的观点,银行竞争力的加剧减少了银行的利润,随之减少用来缓冲不利冲击的资本,从而增加了银行的脆弱性。因此,银行竞争力的加剧将减少流动性创造。彼得森和拉詹(Petersen & Rajan,1995)深入分析了“脆弱性渠道”理论,他们认为银行竞争力的加剧降低了信贷供应,因为银行不太可能为顾客发放风险大的信用。而根据“价格理论”(“Price Channel”)的观点,银行竞争的加剧会影响定价政策,特别是会导致利率的减少和存款利率的增加,因此需求和存款量都会随之增加,进而增加了银行的流动性创造。一些实证研究也支持了竞争力的加剧会降低利率,例如卡尔博等人(Carbo et al.,2009)、洛夫和马丁内斯(Love & Martinez,2012)。同时贝克等人(Beck et al.,2004)发现竞争力的加剧刺激了需求,从而缓解了融资障碍。所以,“价格理论”表明银行竞争力与流动性创造之间存在正向的关系。

综上所述,理论研究表明货币政策会通过银行信贷渠道对流动性创造产生影响,同时银行竞争力会通过“脆弱性渠道”或“价格理论渠道”影响流动性创造。实证研究表明无论是扩张的还是紧缩的货币政策,均会对商业银行的表内和表外流动性创造产生影响,而由于各类银行的竞争力不同,对货币政策作用的反应程度存在差异。纵观国内外研究,现有文献主要存在两个方面的局限性:第一,大多数文章仅研究货币政策对流动性创造的影响,而忽视了银行竞争力的作用,尤其是加入银行竞争力这一指标后,货币政策对流动性创造的影响是否会发生变化。第二,鉴于商业银行流动性创造这一功能的重要性,同时由于这方面的研究还处于起步阶段,研究货币政策对流动性创造影响的文献较少,另外没有文章直接分析竞争力这一重要的影响因素。为进一步丰富流动性创造理论领域的研究,本文试图在一定程度上弥补这一方面的不足。

由于流动性创造具有动态性,为此需引入其一阶滞后值。同时,我国商业银行之间的差异化较大,很难用静态面板模型获得有效的估计结果,本文中使用了动态面板数据分析的系统广义矩估计方法(System-GMM),通过使用被解释变量的滞后项作为工具变量,可以较好地解决回归结果中的内生性问题。本文的基准模型为:

其中,表示银行i在t年的流动性创造值;代表货币政策的四个代理变量,包括存款基准利率、基准利率、存款准备金和M2增长率;代表用勒纳指数衡量的银行竞争力;表示银行特征的控制变量,包括资产收益率、资本充足率、收入多元化和表外业务多元化这五个指标;表示宏观环境控制变量,分别是GDP增长率、信贷规模的增长率、CPI增长率。

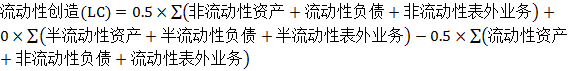

在参考伯杰和鲍曼(Berger & Bouwman,2009)方法的基础上,结合我国数据的可得性和科目完整性,按照bankscope数据库中给出的详细资产负债表科目和表外业务,根据科目的期限和性质来进行分类和赋予相应的权重,使之更适合我国的情况。所有科目分类如下表1所示,计算公式为:

首先按照Bankscope数据库中给出的详细资产负债表科目和表外业务按照表1分类,然后根据公式(1)便可计算得出银行的流动性创造值。

参考陈旭东、何艳军和张镇疆(2014)、饶品贵、姜国华(2013)、靳庆鲁、孔祥和候青川(2012)等人的文章,本文选择了四种货币政策工具作为我国货币政策的代理变量,分别是存款基准利率、基准利率、存款准备金和M2增长率。由于央行会不定期调整存款基准利率、基准利率、存款准备金,选用1年期的存款基准利率和基准利率按照时间加权的方式计算得出,同时存款准备金也根据时间加权的方式进行计算。

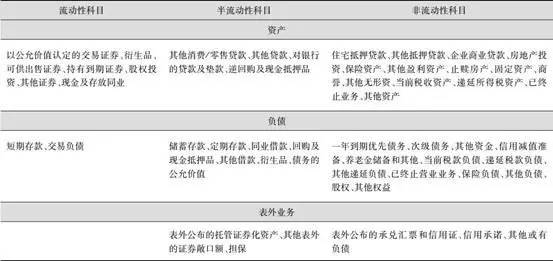

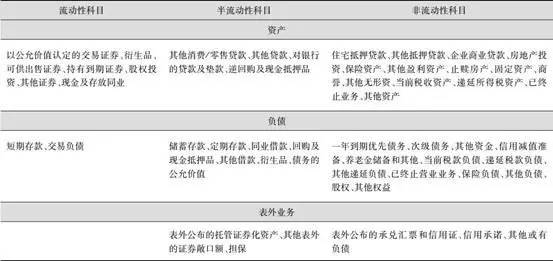

参考方等人(Fang et al.,2011)、伯克等人(Beck et al.,2013)、方格科玛和威尔(Fungacova & Weill,2013)的计算方法,采用勒纳指数来衡量银行的竞争力水平。勒纳指数的定义是价格与边际成本的差值除以价格,主要衡量银行在边际成本之上制定价格的市场势力。因此,更高的勒纳指数表示更大的市场势力。在计算中,价格等于银行总收益除以总资产,边际成本使用成本转换模型来计算,包括产出(总资产)和三个输入价格(劳动价格、资产价格和资本价格)。我们使用固定效应来估计成本函数,假设输入价格都是对称和具有线性同质性。成本函数公式如下:

其中,TC表示总成本,等于总利息支出加上非总利息支出;Y表示银行产出,即总资产规模;表示劳动价格,等于员工支出除以员工数;表示资产价格,等于管理费用、折旧、营业费用之和除以固定资产;表示资本价格,等于利息支出比上吸收存款及同业存放。

国内外学者并没有就风险的定义达成一致,风险加权资产与总资产的比例经常用来表示银行的风险,例如施里夫斯和达尔(Shrieves & Dahl,1992)、阿加沃尔和雅克(Aggarwal & Jacques,2001)、莱蒙(Rime,2001)等等。部分学者也采用不良与总资产的比例,例如张雪兰和何德旭(2012)。本文采用经常使用的风险加权资产与总资产的比例用来表示银行的风险。同时,在稳健性检验部分,采用不良率指标表示银行风险来检验结果的有效性。

资产收益率是衡量单位资产创造利润的能力,等于银行净利润与总资产之比,其值越大银行盈利能力越强。

资本充足率水平表示银行的资本充足水平,等于规定的银行资本与风险加权资产的比率,保证了银行正常运营和发展所必需的资本水平。

其中,表示第i家银行在t时间的营业收入,是指银行i在t时期j业务产生的收入。根据我国银行业的收入来源,y业务主要分为利息净收入、手续费及佣金净收入、投资收益、公允价值变动、汇兑收益以及其他收入。

其中,表示第i家银行在t时间的表外业务总规模,是指表外业务项目j在第i家银行在t时间的大小。根据Bankscope表外业务的分类,包括表外公布的托管证券化资产、其他表外的证券敞口额、担保、表外公布的承兑汇票和信用证、信用承诺、其他或有负债。

宏观环境会通过不同的途径影响银行的资本充足水平,比如通过影响银行的利润、融资能力等途径。我们使用GDP增长率、信贷规模的增长率(CL)、CPI增长率反应宏观环境的经济周期。

我们选取我国112家商业银行2006年到2014年的非平衡面板数据进行实证分析,包括5家国有银行、12家股份制银行、55家城市商业银行、25家农村商业银行和15家外资银行,数据来自Bankscope、国泰安和各年银行年报数据。

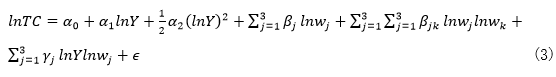

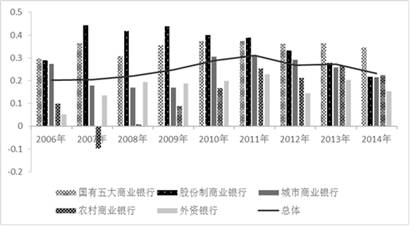

图1为我国商业银行的流动性创造水平,可以看出我国商业银行的流动性创造整体平均值为0.25,也就是说一单位资产会产生0.25单位的流动性。其中,股份制商业银行和五大国有商业银行和的流动性创造水平最高,分别达到了0.36和0.35;其次是城市商业银行,平均值为0.24;最低的是外资银行和农村商业银行,分别为0.17和0.14。此外,我国商业银行的流动性创造水平呈现出先增加后减少的趋势,在2011年时达到最大值,这说明近年来我国商业银行流动性的创造或供给能力在下降,可能因为目前我国经济处于结构性调整期,实体经济不景气,造成银行盈利能力和风险水平下降,进而影响到流动性创造能力,以及商业银行主动控制风险而减少流动性供给,从而流动性创造能力减弱。

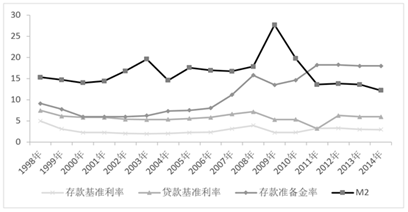

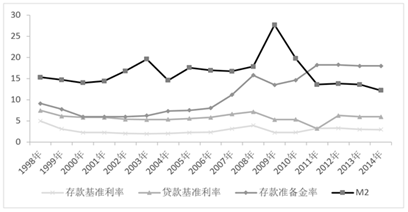

为了更加全面和深入地分析我国的货币政策,图2给出了存款基准利率、基准利率、存款准备金和M2增长率这四种货币政策工具变量从1998年到2014年的走势图。可以看到,1998年受亚洲金融危机影响,央行相机实施了扩张性的货币政策,多次下调存基准利率和存款准备金率;一系列扩张的货币政策之后,2003年我国呈现经济高速发展,为抑制经济过热和通胀压力,央行开始实施紧缩的货币政策,2004年10月、2006年4月和8月上调存基准利率,2003年到2008年先后20多次上调存款准备金率。2008年金融危机爆发后,央行主动采取宽松的货币政策进行宏观调控,实施宽松的货币政策,2008年内三次下调存基准利率,M2增速也达到峰值。2011年我国经济增长和价格总水平涨幅逐步趋稳,央行开始实施稳健的货币政策,适时适度进行预调微调,此后存基准利率、存款准备金率和M2增长率也处于平稳水平。

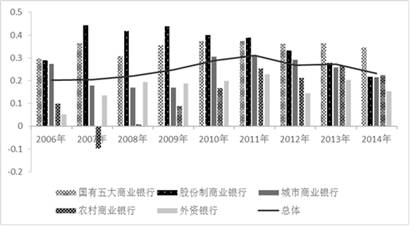

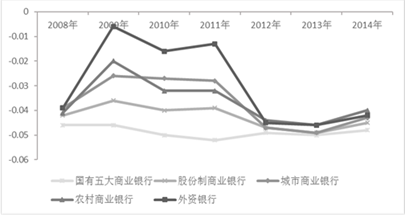

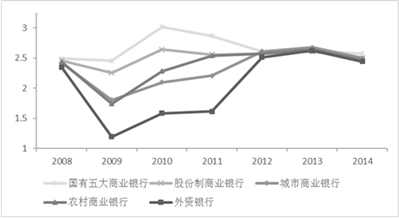

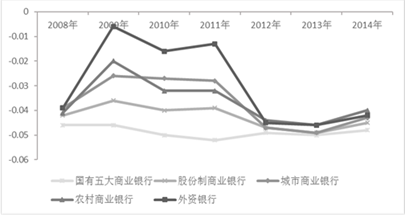

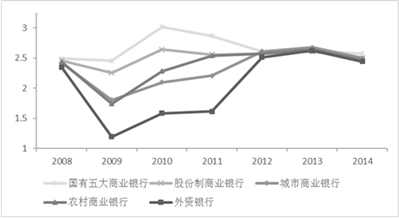

图3和图4是利用样本数据计算所得的边际成本和勒纳指数值,由于样本内大部分银行员工人数等指标的缺少,我们选取2008年到2014年的年度平均数据进行分析。可以看出国有银行的边际成本相对比较稳定,其他商业银行的边际成本在2008年到2009年上升,随后几年开始下降至2013年到达最低值,2014年又有所上升。勒纳指数值中大型国有银行最大,其次是股份制银行、农村商业银行、城市商业银行和外资银行,表明总体来看我国国有银行的竞争力最大,而外资银行竞争力虽然呈现出增长趋势但仍低于中资银行。

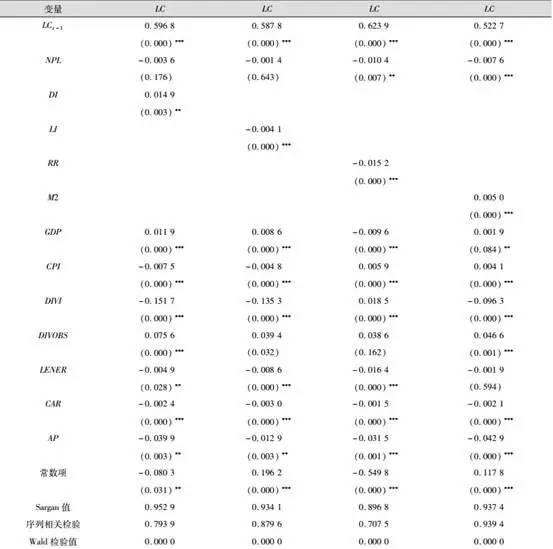

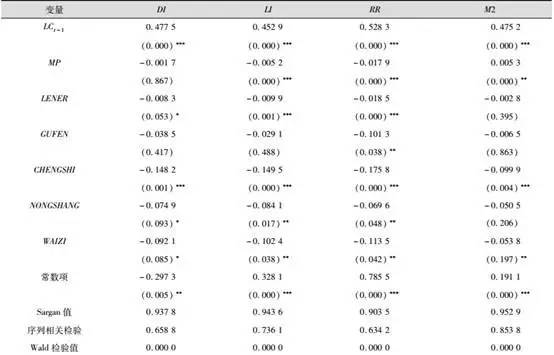

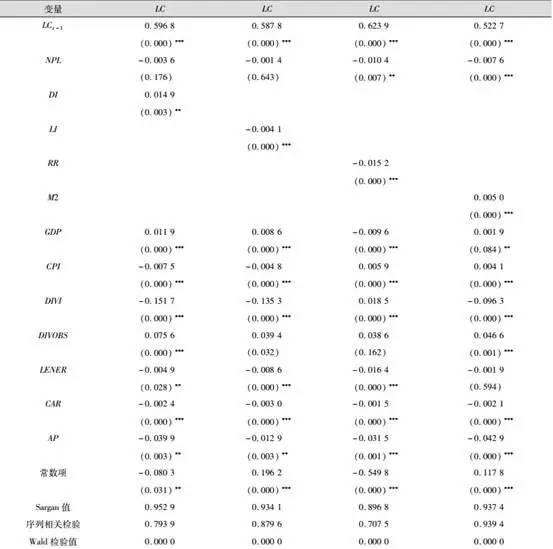

表2给出了基准模型的回归结果。可以看出,流动性创造滞后一期的系数都显著为正,前期流动性的增加会提高下一期的流动性创造,说明商业银行流动性创造的影响类似于时间序列数据具有持久性的特征。一方面是因为流动性本身具有传递性,本期流动性状态的改善会积极影响下一期,另一方面则是因为货币政策具有滞后性会影响到下一期的流动性创造水平。四个货币政策的指标都对流动性创造指标具有显著的影响,说明我国货币政策的信贷传导机制是存在的。其中,基准利率和法定存款准备金的增加会显著地减少银行的流动性创造水平,央行上调基准利率和法定存款准备金意味着紧缩的货币政策,即会增加信贷成本,减少信贷供给和社会流动性,从而减少商业银行的信贷需求,最终表现为商业银行的流动性创造能力减弱。同时M2指标具有显著的正向影响,即央行通过增加M2的投放实施宽松的货币政策,扩大社会资金的供给,从而增加银行的信贷供给能力,进而提高商业银行的流动性创造水平。不同于基准利率和法定存款准备金,央行采取提高存款基准利率实施紧缩货币政策反而会增加银行的流动性创造,因为尽管存款基准利率的提高增加了银行的信贷成本,但这会吸引更多的储户选择存款,而不是其他投资产品,虽然缩小了银行的利差水平,但增加了银行的信贷量,通过更多的信贷投放,赚取更多的利润,足以弥补利差缩小的损失。

在四个方程中,银行竞争力指标勒纳指数对流动性创造都是负向的影响,除了M2中的方程外,其他三个方程都具有显著的影响,这表明银行竞争力的提高反而会减少银行的流动性创造水平,根据“脆弱性渠道”理论,银行竞争力的加剧减少了银行的利润,用来缓冲不利冲击的资本随之较少,增加了银行的脆弱性。从而银行通过限制发放的额度和收缩有挤兑风险的存款,来减少流动性创造,同时银行竞争力的加剧降低了信贷供应,因为银行不太可能为顾客发放风险大的信用。

此外,在四个方程中,可以看到表外业务的多元化能增加银行的流动性创造水平,虽然商业银行表外业务存在不透明性,由于监管套利隐藏的风险较大,商业银行通过表外业务风险分散和收益的多元化方式能增加银行的流动性创造水平。此外,银行资本充足率和资产收益率的提高会显著减少银行的流动性创造水平,根据“金融脆弱假说”,银行资本水平越低,其资本结构越脆弱,反之流动性创造水平就越好。

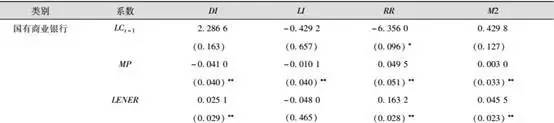

首先,分别加上五种类别银行的横截项,基准组是五大国有银行,如表3所示,由于篇幅限制和简洁原因,其他指标回归结果没有列出。可以看出,其他几类银行的横截项系数都小于零,表明在其他条件相同的情况下,基准组五大国有银行的流动性创造水平最高,因为国有银行在规模和客户资源上更具优势,其次分别是股份制商业银行、农村商业银行、外资银行和城市商业银行。

注:*、**、***分别表示在10%、5%和1%的置信水平下显著;其中,MP表示货币政策的四个代理变量,因变量都是LC。

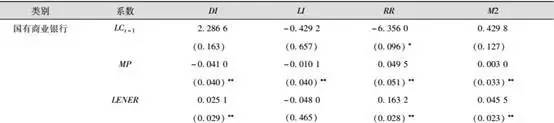

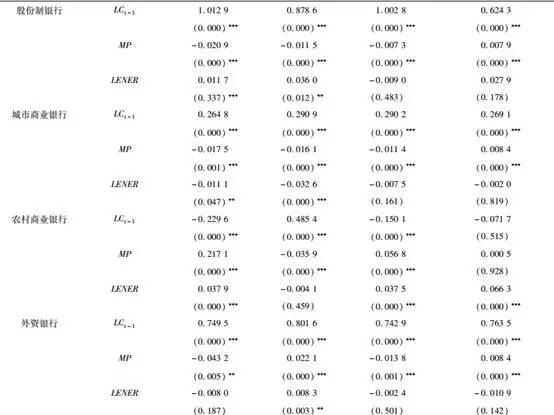

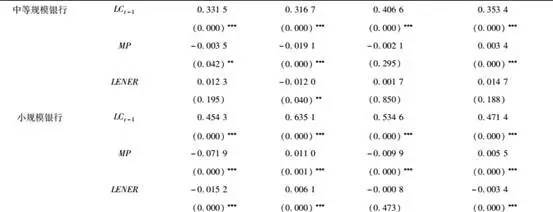

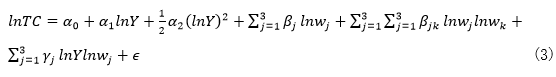

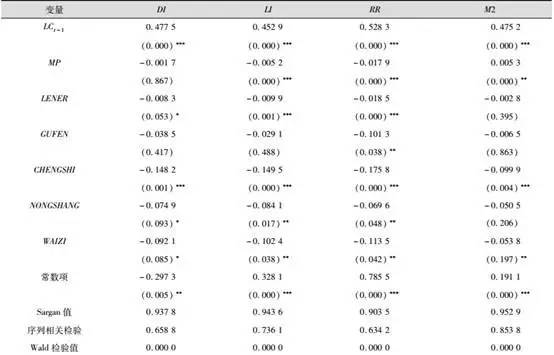

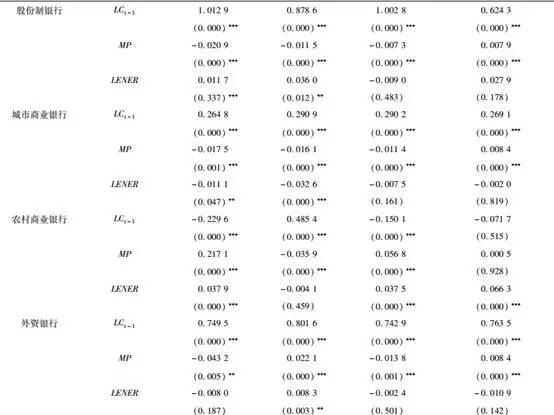

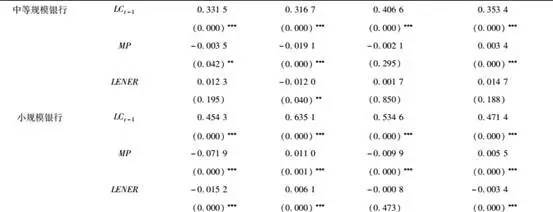

其次,按照银行类别分类后,采用两因子模型进行回归分析,即只选取两个解释变量做回归分析,结果如表4所示。可以看到对于股份制银行和城市商业银行来说,扩张的货币政策会增加流动性创造水平,反之会减少;而对于国有商业银行来说,存款准备金的提高会有利于流动性创造;对农村商业银行而言,增加存款基准利率和存款准备金的紧缩货币政策,会增加流动性创造水平。同时,对于国有银行和股份制银行来说,银行竞争力的加剧,会增加银行的流动性创造水平,这说明“价格理论”的存在,竞争力的加剧会使得这两类较大规模的银行提高存定价水平。

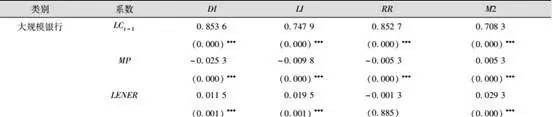

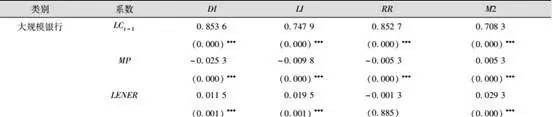

最后,按照2014年末资产规模将银行分成三类,资产规模在万亿以上的为一类,主要是国有银行、股份制银行和少数城市商业银行共17家;千亿到万亿之间的为一类,主要是城市商业银行、部分农村商业银行和少数外资银行共58家;千亿以下的为一类,主要是农村商业银行、部分城市商业银行和外资银行共39家。可以看出,货币政策工具对于大规模银行和中等规模银行都会达到预期的效果,而对小规模银行来说,基准利率的提高则会增加流动性创造水平。同时,对于大规模和中等规模银行来说,竞争力的加剧会增加流动性创造水平,这与国有商业银行和股份制商业银行的结论一致。

首先,对以上所有方程进行Sargan检验,结果均在10%的显著水平上无法拒绝工具变量有效性的原假设;同时对干扰项的相关性进行检验,bob客户端下载结果显示均在10%的显著水平上拒绝存在二阶自相关的原假设;最后,对回归系数进行Wald联合检验表明,整体回归系数显著。

其次,使用风险加权资产比例表示银行风险指标,除了存款基准利率不显著外,四种货币政策工具的预期结果都一致,同时银行竞争力的加剧会都会减少流动性创造水平。

最后,使用核心资本充足率代替资本充足率,以及加入拨备覆盖率、成本收入比等其他控制变量指标,结论也大致相同。

通过构造流动性创造指标,本文从理论和实证分析两方面,阐述和检验了货币政策、银行竞争力对流动性创造的影响,主要结论如下:第一,我国货币政策的信贷传导机制是存在的,货币政策对流动性创造具有显著的影响,但不同货币政策工具对流动性创造会产生不同的作用。具体来说,通过提高基准利率、增加存款准备金和减少M2增长率这三种紧缩的货币政策工具均能减少流动性创造,而提高存款基准利率这一紧缩的货币政策工具则会增加流动性创造;第二,竞争力的加剧会减少流动性创造,证明了我国商业银行“脆弱性渠道”存在;第三,国有商业银行和股份制商业银行的流动性创造水平最高,同时银行竞争力的加剧会增加规模较大银行和国有商业银行及股份制商业银行的流动性创造水平;第四,不同货币政策工具对不同类型银行的流动性创造水平影响存在差异,比如存款准备金的提高会有利于国有商业银行的流动性创造,同时增加存款基准利率和存款准备金的增加则会提高农村商业银行的流动性创造水平。

根据上述结论得到的启示主要有:第一,由于当前我国利率市场化和资本管制的限制,为了有效调节市场流动性,更好地支持实体经济,央行使用货币政策工具调节商业银行流动性创造时,要考虑到货币政策工具对流动性创造的实际影响,即宽松的货币政策工具与流动性创造扩张之间并不是一一对应的关系。具体来看减少基准利率、存款准备金,和提高存款基准利率、M2增长率能有效的减少流动性创造水平。第二,针对不同类型和规模银行应实施差异化的货币政策工具,比如对于国有银行和农村商业银行来说,存款准备金的提高会增加流动性创造,而对其他类型银行而言,则会减少流动性创造水平。第三,银行竞争力可以通过对流动性创造的影响传递到宏观经济。换句话说,必须权衡银行竞争力对消费者福利和流动性创造的负向影响,虽然竞争力的加剧能减少垄断带来的低效率和福利损失,但其也会减少银行的流动性创造水平,因此,政策制定者应该对银行业给予适当性的垄断保护,不宜引入太多的竞争者。(完)

温馨提示:现微信最新版本“订阅号”已实现公众号置顶功能,广大读者可点开“金融读书会”公众号,点“置顶公众号”键,即可将“金融读书会”置顶,方便查阅。

本文基于2006-2014年中国112家商业银行的非平衡面板数据,采用系统广义矩估计方法,研究了中国货币政策、银行竞争力对流动性创造的影响,得出了以下结论:第一,不同货币政策工具对流动性创造的影响存在差异,基准利率、存款准备金货币政策工具对流动性创造是反向影响,而M2增长率与存款基准率对流动性创造则是正向影响;第二,中国商业银行“脆弱性渠道”存在,竞争力的加剧会减少流动性创造,按规模分类后发现银行竞争力的加剧会增加规模较大银行的流动性创造水平;第三,货币政策对不同类型银行的传导影响存在差异,存款准备金的提高会减少股份制和城市商业银行的流动性创造,增加其他类别银行的流动性创造。敬请阅读。

本文基于2006-2014年中国112家商业银行的非平衡面板数据,采用系统广义矩估计方法,研究了中国货币政策、银行竞争力对流动性创造的影响,得出了以下结论:第一,不同货币政策工具对流动性创造的影响存在差异,基准利率、存款准备金货币政策工具对流动性创造是反向影响,而M2增长率与存款基准率对流动性创造则是正向影响;第二,中国商业银行“脆弱性渠道”存在,竞争力的加剧会减少流动性创造,按规模分类后发现银行竞争力的加剧会增加规模较大银行的流动性创造水平;第三,货币政策对不同类型银行的传导影响存在差异,存款准备金的提高会减少股份制和城市商业银行的流动性创造,增加其他类别银行的流动性创造。敬请阅读。

随着全球经济复苏步伐放缓,“分化”和“低效”日益成为当下各国央行货币政策的主旋律。目前,中国金融体系仍以信贷为主导,货币政策会通过信贷渠道影响商业银行的流动性创造。在经济全球化和金融一体化背景下,世界各国银行在同一平台上生存、发展,竞争愈发激烈,银行竞争力主要衡量了银行在边际成本之上制定价格的市场势力。商业银行根据自身竞争力水平制定相应的存利率,从而影响商业银行的信贷规模和流动性创造。因此,本文从商业银行流动性管理的角度出发,以流动性创造为研究对象,主要分析货币政策和银行竞争力这两个重要因素对中国商业银行流动性创造的影响,试图回答以下几个问题:第一,中国央行货币政策的操作究竟对流动性创造影响有多大,以及采用不同货币政策工具是否效果相同?第二,根据“脆弱性渠道理论”和“价格理论”,银行竞争力会对流动性创造产生不同方向的影响,但实证结果中银行竞争力是否会对流动性创造产生影响,以及何种方式影响?

流动性创造是指银行通过吸收流动性相对较大的负债而发放流动差的资产,例如吸收短期的流动性存款,放出长期的非流动性,不仅为经济活动提供了融资,同时促进了经济主体之间的交易。多年来,银行流动性创造这一功能却被实证文献所忽视。直到伯杰和鲍曼(Berger & Bouwman,2009)提出了一种基于加权平均求和测算流动性创造的方法,这才引起了学术界的广泛关注,文中根据变现能力、交易成本和到期日将商业银行资产、负债、权益和表外业务划分为流动性、半流动性和非流动性三类,并对其赋权求和得到商业银行的流动性创造总量。

货币政策主要是通过银行信贷渠道对流动性创造产生影响,银行信贷渠道包括银行渠道与资产负债表渠道。国内外学者从理论和实证出证了货币政策的信贷渠道是存在的。伯南克和格特勒(Bernanke & Gertler,1992)、卡夏普和施泰因(Kashyap & Stein,2000)采用美国的宏观数据发现,紧缩的货币政策会显著减少银行信贷总额。随后,不同国家和地区的学者也给出了本国银行信贷渠道存在的证据,比如埃尔曼等人(Ehrmann et al.,2001)、卢皮亚等人(Loupias et al.,2001)、赫南多等人(Hernando et al.,2001)、沃姆斯和安德里亚斯(Worms & Andreas,2001)、阿尔法罗等人(Alfaro et al.,2003)等等。关于我国国内的研究中,董华平和干杏娣(2015)、方意、赵胜民和谢晓闻(2012)、朱新蓉和李虹含(2013)、张强、乔煜峰和张宝(2013)、刘晓欣和王飞(2013)、熊启跃和黄宪(2015)证明了我国货币政策信贷渠道的有效性。论证了货币政策影响流动性创造的传导渠道存在后,部分学者研究了货币政策与流动性创造之间的关系。阿查里雅和纳克维(Acharya & Naqvi,2012)从理论模型出发,论证了宽松的货币政策会带来过多的流动性创造。伯杰和鲍曼(Berger and Bouwman,2012)、劳奇等人(Rauch et al.,2011)分析了货币政策对美国银行流动性创造的影响,发现紧缩的货币政策会降低流动性创造。李明辉、孙莎和和刘莉亚(2014)、王周伟和王衡(2016)指出紧缩的货币政策降低了我国银行的流动性创造。

银行业务活动的全球化让对银行竞争力的讨论成为焦点,贝克等人(Beck et al.,2004)讨论了银行竞争力与信贷的关系,伯杰等人(Berger et al.,2009)、贝克等人(Beck et al.,2013)、方格科玛和威尔(Fungacova & Weill,2013)研究了银行竞争力对金融稳定的影响,切托雷利和甘贝拉(Cetorelli & Gambera,2001)、克莱森斯和莱文(Claessens & Laeven,2005)分析了银行竞争力对经济增长的影响。银行竞争力主要衡量了银行在边际成本之上制定价格的市场势力。商业银行根据自身竞争力水平制定相应的存价格,从而影响商业银行的信贷水平,进而作用于流动性创造。关于银行竞争力对流动性创造的影响存在两种对立的假设,根据“脆弱性渠道”(“Fragility Channel”)的观点,银行竞争力的加剧减少了银行的利润,随之减少用来缓冲不利冲击的资本,从而增加了银行的脆弱性。因此,银行竞争力的加剧将减少流动性创造。彼得森和拉詹(Petersen & Rajan,1995)深入分析了“脆弱性渠道”理论,他们认为银行竞争力的加剧降低了信贷供应,因为银行不太可能为顾客发放风险大的信用。而根据“价格理论”(“Price Channel”)的观点,银行竞争的加剧会影响定价政策,特别是会导致利率的减少和存款利率的增加,因此需求和存款量都会随之增加,进而增加了银行的流动性创造。一些实证研究也支持了竞争力的加剧会降低利率,例如卡尔博等人(Carbo et al.,2009)、洛夫和马丁内斯(Love & Martinez,2012)。同时贝克等人(Beck et al.,2004)发现竞争力的加剧刺激了需求,从而缓解了融资障碍。所以,“价格理论”表明银行竞争力与流动性创造之间存在正向的关系。

综上所述,理论研究表明货币政策会通过银行信贷渠道对流动性创造产生影响,同时银行竞争力会通过“脆弱性渠道”或“价格理论渠道”影响流动性创造。实证研究表明无论是扩张的还是紧缩的货币政策,均会对商业银行的表内和表外流动性创造产生影响,而由于各类银行的竞争力不同,对货币政策作用的反应程度存在差异。纵观国内外研究,现有文献主要存在两个方面的局限性:第一,大多数文章仅研究货币政策对流动性创造的影响,而忽视了银行竞争力的作用,尤其是加入银行竞争力这一指标后,货币政策对流动性创造的影响是否会发生变化。第二,鉴于商业银行流动性创造这一功能的重要性,同时由于这方面的研究还处于起步阶段,研究货币政策对流动性创造影响的文献较少,另外没有文章直接分析竞争力这一重要的影响因素。为进一步丰富流动性创造理论领域的研究,本文试图在一定程度上弥补这一方面的不足。

由于流动性创造具有动态性,为此需引入其一阶滞后值。同时,我国商业银行之间的差异化较大,很难用静态面板模型获得有效的估计结果,本文中使用了动态面板数据分析的系统广义矩估计方法(System-GMM),通过使用被解释变量的滞后项作为工具变量,可以较好地解决回归结果中的内生性问题。本文的基准模型为:

其中,表示银行i在t年的流动性创造值;代表货币政策的四个代理变量,包括存款基准利率、基准利率、存款准备金和M2增长率;代表用勒纳指数衡量的银行竞争力;表示银行特征的控制变量,包括资产收益率、资本充足率、收入多元化和表外业务多元化这五个指标;表示宏观环境控制变量,分别是GDP增长率、信贷规模的增长率、CPI增长率。

在参考伯杰和鲍曼(Berger & Bouwman,2009)方法的基础上,结合我国数据的可得性和科目完整性,按照bankscope数据库中给出的详细资产负债表科目和表外业务,根据科目的期限和性质来进行分类和赋予相应的权重,使之更适合我国的情况。所有科目分类如下表1所示,计算公式为:

首先按照Bankscope数据库中给出的详细资产负债表科目和表外业务按照表1分类,然后根据公式(1)便可计算得出银行的流动性创造值。

参考陈旭东、何艳军和张镇疆(2014)、饶品贵、姜国华(2013)、靳庆鲁、孔祥和候青川(2012)等人的文章,本文选择了四种货币政策工具作为我国货币政策的代理变量,分别是存款基准利率、基准利率、存款准备金和M2增长率。由于央行会不定期调整存款基准利率、基准利率、存款准备金,选用1年期的存款基准利率和基准利率按照时间加权的方式计算得出,同时存款准备金也根据时间加权的方式进行计算。

参考方等人(Fang et al.,2011)、伯克等人(Beck et al.,2013)、方格科玛和威尔(Fungacova & Weill,2013)的计算方法,采用勒纳指数来衡量银行的竞争力水平。勒纳指数的定义是价格与边际成本的差值除以价格,主要衡量银行在边际成本之上制定价格的市场势力。因此,更高的勒纳指数表示更大的市场势力。在计算中,价格等于银行总收益除以总资产,边际成本使用成本转换模型来计算,包括产出(总资产)和三个输入价格(劳动价格、资产价格和资本价格)。我们使用固定效应来估计成本函数,假设输入价格都是对称和具有线性同质性。成本函数公式如下:

其中,TC表示总成本,等于总利息支出加上非总利息支出;Y表示银行产出,即总资产规模;表示劳动价格,等于员工支出除以员工数;表示资产价格,等于管理费用、折旧、营业费用之和除以固定资产;表示资本价格,等于利息支出比上吸收存款及同业存放。

国内外学者并没有就风险的定义达成一致,风险加权资产与总资产的比例经常用来表示银行的风险,例如施里夫斯和达尔(Shrieves & Dahl,1992)、阿加沃尔和雅克(Aggarwal & Jacques,2001)、莱蒙(Rime,2001)等等。部分学者也采用不良与总资产的比例,例如张雪兰和何德旭(2012)。本文采用经常使用的风险加权资产与总资产的比例用来表示银行的风险。同时,在稳健性检验部分,采用不良率指标表示银行风险来检验结果的有效性。

资产收益率是衡量单位资产创造利润的能力,等于银行净利润与总资产之比,其值越大银行盈利能力越强。

资本充足率水平表示银行的资本充足水平,等于规定的银行资本与风险加权资产的比率,保证了银行正常运营和发展所必需的资本水平。

其中,表示第i家银行在t时间的营业收入,是指银行i在t时期j业务产生的收入。根据我国银行业的收入来源,y业务主要分为利息净收入、手续费及佣金净收入、投资收益、公允价值变动、汇兑收益以及其他收入。

其中,表示第i家银行在t时间的表外业务总规模,是指表外业务项目j在第i家银行在t时间的大小。根据Bankscope表外业务的分类,包括表外公布的托管证券化资产、其他表外的证券敞口额、担保、表外公布的承兑汇票和信用证、信用承诺、其他或有负债。

宏观环境会通过不同的途径影响银行的资本充足水平,比如通过影响银行的利润、融资能力等途径。我们使用GDP增长率、信贷规模的增长率(CL)、CPI增长率反应宏观环境的经济周期。

我们选取我国112家商业银行2006年到2014年的非平衡面板数据进行实证分析,包括5家国有银行、12家股份制银行、55家城市商业银行、25家农村商业银行和15家外资银行,数据来自Bankscope、国泰安和各年银行年报数据。

图1为我国商业银行的流动性创造水平,可以看出我国商业银行的流动性创造整体平均值为0.25,也就是说一单位资产会产生0.25单位的流动性。其中,股份制商业银行和五大国有商业银行和的流动性创造水平最高,分别达到了0.36和0.35;其次是城市商业银行,平均值为0.24;最低的是外资银行和农村商业银行,分别为0.17和0.14。此外,我国商业银行的流动性创造水平呈现出先增加后减少的趋势,在2011年时达到最大值,这说明近年来我国商业银行流动性的创造或供给能力在下降,可能因为目前我国经济处于结构性调整期,实体经济不景气,造成银行盈利能力和风险水平下降,进而影响到流动性创造能力,以及商业银行主动控制风险而减少流动性供给,从而流动性创造能力减弱。

为了更加全面和深入地分析我国的货币政策,图2给出了存款基准利率、基准利率、存款准备金和M2增长率这四种货币政策工具变量从1998年到2014年的走势图。可以看到,1998年受亚洲金融危机影响,央行相机实施了扩张性的货币政策,多次下调存基准利率和存款准备金率;一系列扩张的货币政策之后,2003年我国呈现经济高速发展,为抑制经济过热和通胀压力,央行开始实施紧缩的货币政策,2004年10月、2006年4月和8月上调存基准利率,2003年到2008年先后20多次上调存款准备金率。2008年金融危机爆发后,央行主动采取宽松的货币政策进行宏观调控,实施宽松的货币政策,2008年内三次下调存基准利率,M2增速也达到峰值。2011年我国经济增长和价格总水平涨幅逐步趋稳,央行开始实施稳健的货币政策,适时适度进行预调微调,此后存基准利率、存款准备金率和M2增长率也处于平稳水平。

图3和图4是利用样本数据计算所得的边际成本和勒纳指数值,由于样本内大部分银行员工人数等指标的缺少,我们选取2008年到2014年的年度平均数据进行分析。可以看出国有银行的边际成本相对比较稳定,其他商业银行的边际成本在2008年到2009年上升,随后几年开始下降至2013年到达最低值,2014年又有所上升。勒纳指数值中大型国有银行最大,其次是股份制银行、农村商业银行、城市商业银行和外资银行,表明总体来看我国国有银行的竞争力最大,而外资银行竞争力虽然呈现出增长趋势但仍低于中资银行。

表2给出了基准模型的回归结果。可以看出,流动性创造滞后一期的系数都显著为正,前期流动性的增加会提高下一期的流动性创造,说明商业银行流动性创造的影响类似于时间序列数据具有持久性的特征。一方面是因为流动性本身具有传递性,本期流动性状态的改善会积极影响下一期,另一方面则是因为货币政策具有滞后性会影响到下一期的流动性创造水平。四个货币政策的指标都对流动性创造指标具有显著的影响,说明我国货币政策的信贷传导机制是存在的。其中,基准利率和法定存款准备金的增加会显著地减少银行的流动性创造水平,央行上调基准利率和法定存款准备金意味着紧缩的货币政策,即会增加信贷成本,减少信贷供给和社会流动性,从而减少商业银行的信贷需求,最终表现为商业银行的流动性创造能力减弱。同时M2指标具有显著的正向影响,即央行通过增加M2的投放实施宽松的货币政策,扩大社会资金的供给,从而增加银行的信贷供给能力,进而提高商业银行的流动性创造水平。不同于基准利率和法定存款准备金,央行采取提高存款基准利率实施紧缩货币政策反而会增加银行的流动性创造,因为尽管存款基准利率的提高增加了银行的信贷成本,但这会吸引更多的储户选择存款,而不是其他投资产品,虽然缩小了银行的利差水平,但增加了银行的信贷量,通过更多的信贷投放,赚取更多的利润,足以弥补利差缩小的损失。

在四个方程中,银行竞争力指标勒纳指数对流动性创造都是负向的影响,除了M2中的方程外,其他三个方程都具有显著的影响,这表明银行竞争力的提高反而会减少银行的流动性创造水平,根据“脆弱性渠道”理论,银行竞争力的加剧减少了银行的利润,用来缓冲不利冲击的资本随之较少,增加了银行的脆弱性。从而银行通过限制发放的额度和收缩有挤兑风险的存款,来减少流动性创造,同时银行竞争力的加剧降低了信贷供应,因为银行不太可能为顾客发放风险大的信用。

此外,在四个方程中,可以看到表外业务的多元化能增加银行的流动性创造水平,bob客户端下载虽然商业银行表外业务存在不透明性,由于监管套利隐藏的风险较大,商业银行通过表外业务风险分散和收益的多元化方式能增加银行的流动性创造水平。此外,银行资本充足率和资产收益率的提高会显著减少银行的流动性创造水平,根据“金融脆弱假说”,银行资本水平越低,其资本结构越脆弱,反之流动性创造水平就越好。

首先,分别加上五种类别银行的横截项,基准组是五大国有银行,如表3所示,由于篇幅限制和简洁原因,其他指标回归结果没有列出。可以看出,其他几类银行的横截项系数都小于零,表明在其他条件相同的情况下,基准组五大国有银行的流动性创造水平最高,因为国有银行在规模和客户资源上更具优势,其次分别是股份制商业银行、农村商业银行、外资银行和城市商业银行。

注:*、**、***分别表示在10%、5%和1%的置信水平下显著;其中,MP表示货币政策的四个代理变量,因变量都是LC。

其次,按照银行类别分类后,采用两因子模型进行回归分析,即只选取两个解释变量做回归分析,结果如表4所示。可以看到对于股份制银行和城市商业银行来说,扩张的货币政策会增加流动性创造水平,反之会减少;而对于国有商业银行来说,存款准备金的提高会有利于流动性创造;对农村商业银行而言,增加存款基准利率和存款准备金的紧缩货币政策,会增加流动性创造水平。同时,对于国有银行和股份制银行来说,银行竞争力的加剧,会增加银行的流动性创造水平,这说明“价格理论”的存在,竞争力的加剧会使得这两类较大规模的银行提高存定价水平。

最后,按照2014年末资产规模将银行分成三类,资产规模在万亿以上的为一类,主要是国有银行、股份制银行和少数城市商业银行共17家;千亿到万亿之间的为一类,主要是城市商业银行、部分农村商业银行和少数外资银行共58家;千亿以下的为一类,主要是农村商业银行、部分城市商业银行和外资银行共39家。可以看出,货币政策工具对于大规模银行和中等规模银行都会达到预期的效果,而对小规模银行来说,基准利率的提高则会增加流动性创造水平。同时,对于大规模和中等规模银行来说,竞争力的加剧会增加流动性创造水平,这与国有商业银行和股份制商业银行的结论一致。bob客户端下载

首先,对以上所有方程进行Sargan检验,结果均在10%的显著水平上无法拒绝工具变量有效性的原假设;同时对干扰项的相关性进行检验,结果显示均在10%的显著水平上拒绝存在二阶自相关的原假设;最后,对回归系数进行Wald联合检验表明,整体回归系数显著。

其次,使用风险加权资产比例表示银行风险指标,除了存款基准利率不显著外,四种货币政策工具的预期结果都一致,同时银行竞争力的加剧会都会减少流动性创造水平。

最后,使用核心资本充足率代替资本充足率,以及加入拨备覆盖率、成本收入比等其他控制变量指标,结论也大致相同。

通过构造流动性创造指标,本文从理论和实证分析两方面,阐述和检验了货币政策、银行竞争力对流动性创造的影响,主要结论如下:第一,我国货币政策的信贷传导机制是存在的,货币政策对流动性创造具有显著的影响,但不同货币政策工具对流动性创造会产生不同的作用。具体来说,通过提高基准利率、增加存款准备金和减少M2增长率这三种紧缩的货币政策工具均能减少流动性创造,而提高存款基准利率这一紧缩的货币政策工具则会增加流动性创造;第二,竞争力的加剧会减少流动性创造,证明了我国商业银行“脆弱性渠道”存在;第三,国有商业银行和股份制商业银行的流动性创造水平最高,同时银行竞争力的加剧会增加规模较大银行和国有商业银行及股份制商业银行的流动性创造水平;第四,不同货币政策工具对不同类型银行的流动性创造水平影响存在差异,比如存款准备金的提高会有利于国有商业银行的流动性创造,同时增加存款基准利率和存款准备金的增加则会提高农村商业银行的流动性创造水平。

根据上述结论得到的启示主要有:第一,由于当前我国利率市场化和资本管制的限制,为了有效调节市场流动性,更好地支持实体经济,央行使用货币政策工具调节商业银行流动性创造时,要考虑到货币政策工具对流动性创造的实际影响,即宽松的货币政策工具与流动性创造扩张之间并不是一一对应的关系。具体来看减少基准利率、存款准备金,和提高存款基准利率、M2增长率能有效的减少流动性创造水平。第二,针对不同类型和规模银行应实施差异化的货币政策工具,比如对于国有银行和农村商业银行来说,存款准备金的提高会增加流动性创造,而对其他类型银行而言,则会减少流动性创造水平。第三,银行竞争力可以通过对流动性创造的影响传递到宏观经济。换句话说,必须权衡银行竞争力对消费者福利和流动性创造的负向影响,虽然竞争力的加剧能减少垄断带来的低效率和福利损失,但其也会减少银行的流动性创造水平,因此,政策制定者应该对银行业给予适当性的垄断保护,不宜引入太多的竞争者。(完)